08.27

ワンストップ特例制度とは?申請書の送付はいつまで?書き方や確定申告との違い・注意点まとめ

ワンストップ特例制度は、ふるさと納税の申請を簡単に行える制度です。

ふるさと納税を考えていても、申請手続きに手間がかかると感じて躊躇していた方も多いかもしれません。しかし、この制度を利用すれば、確定申告を行わずに申請できるため、とても便利です。

この記事では、ワンストップ特例制度の利用条件や申請方法、そして申請期限などを詳しく解説します。今年寄附をした方や、これからふるさと納税を始めたい方は、ぜひ参考にしてください。

ふるさと納税のワンストップ特例制度とは

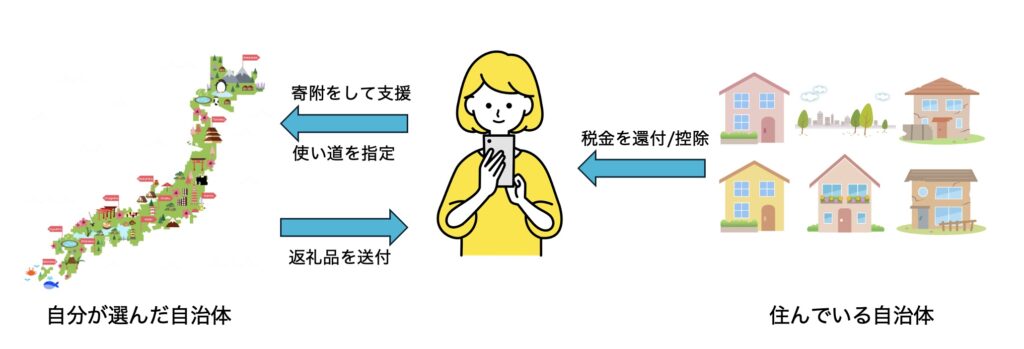

ワンストップ特例制度は、確定申告を行わずにふるさと納税の寄附金控除を受けられる仕組みです。一定の条件を満たす人が利用できる制度で、寄附をした自治体に申請書と本人確認書類を送付するだけで、寄附金額から2,000円を差し引いた額が住民税から控除されます。

ワンストップ特例で控除される税金の種類

ふるさと納税では、寄附金額のうち2,000円を超える部分が税金から控除されます。

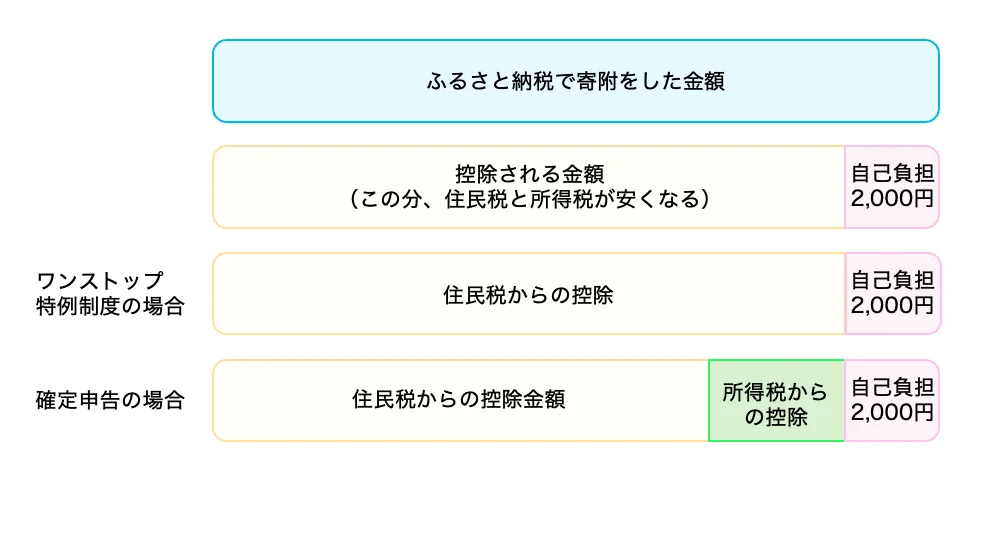

控除される金額は、ワンストップ特例制度を利用しても確定申告をしても基本的に同じですが、控除される税金の種類に違いがあります。

- ワンストップ特例制度の場合:すべて住民税から控除される

- 確定申告の場合:住民税と所得税から控除される

※控除額はどちらも基本的に同じですが、一部例外があります。例外については、後述します。

ワンストップ特例制度の申請条件

ワンストップ特例制度は、次の2つの条件を満たすことで利用できます。

- 1年間のふるさと納税先が5自治体以下であること

- その年に確定申告をしないこと(確定申告が不要な給与所得者であること)

1年間のふるさと納税先が5自治体以下であること

この制度を利用できるのは、1月1日から12月31日までの間に寄附した自治体数が5以下の場合に限られます。6自治体以上に寄附した場合は、確定申告が必要になります。

なお、同じ自治体に何度寄附しても1つの自治体として数えられますが、その都度申請が必要になるので注意しましょう。申請方法については、後ほど紹介します。

その年に確定申告をしないこと

ワンストップ特例制度は、確定申告を行わない場合にのみ適用されます。確定申告が必要な収入がある場合や、医療費控除や住宅ローン控除を受けるために確定申告をする場合は、この制度の対象外となります。

なお、ワンストップ特例の申請後に確定申告を行うことも可能ですが、その場合、ワンストップ特例の申請は無効になります。確定申告で再度申請が必要になりますので、この点はぜひ覚えておいてください。

ワンストップ特例制度の申請はいつまでに行う?申請スケジュール

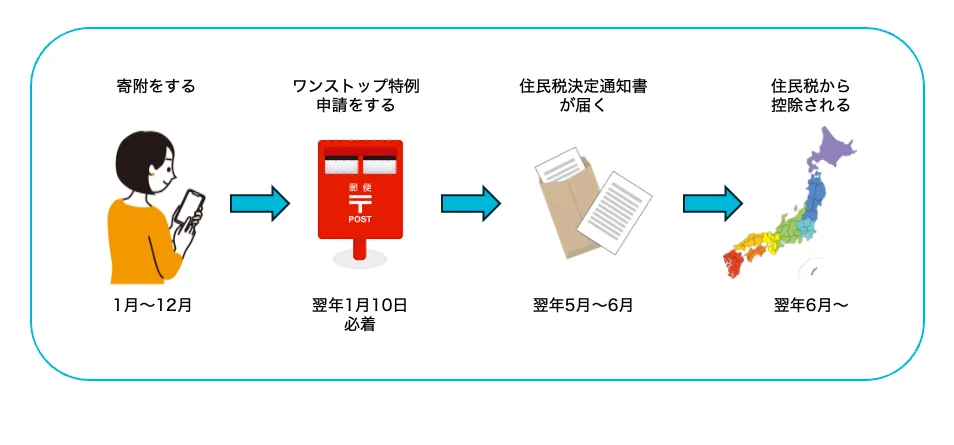

ワンストップ特例制度の申請期間は、寄附後〜翌年の1月10日までです。まずは、ワンストップ特例制度の申請スケジュールを確認しておきましょう。

<ワンストップ特例制度の申請スケジュール(2025年の場合)>

| 期間 | 内容 | 補足説明 |

|---|---|---|

| 2025年1月1日〜12月31日 | ふるさと納税サイトで寄附をする | この期間に寄附を行うと、2026年度の住民税から寄附金額分が控除されます。 |

| 寄附後〜2026年1月10日 | ワンストップ特例の申請をする | 申請期限は、寄附をした翌年の1月10日です。・郵送申請の場合:1月10日必着・オンライン申請の場合:1月10日23:59まで |

| 2026年5月〜6月頃 | 住民税決定通知書が届く | 2026年6月〜2027年5月の住民税額が決まると、自治体から勤務先経由で通知書が届きます。 |

| 2026年6月〜2027年5月 | 寄附金額分が住民税から控除される | 控除はこの期間の住民税に月割りで反映されます |

ワンストップ特例の申請を忘れた場合(1月10日を過ぎた場合)はどうなる?

ワンストップ特例の申請を忘れた場合や期限に間に合わなかった場合でも、確定申告をすれば寄附金控除を受けられます。確定申告期間は2月16日〜3月15日なので、必ずこの期間内に申告しましょう。

なお、確定申告も期限に遅れてしまった場合でも、寄附金控除の手続きは最長で5年間可能です。詳細は管轄の税務署にお問い合わせください。

確定申告の具体的な方法については、以下の記事で詳しく解説しています。初めての方はぜひ参考にしてください。

ワンストップ特例の申請はいつ行うべき?

ワンストップ特例の申請は、寄附をした日から翌年1月10日までの間にいつでも行えます。ただし、期限直前に申請すると、書類の不備などで間に合わなくなる可能性があるため、早めに済ませておくと安心です。

| 2025年は9月30日までの寄附がおすすめ 2025年に楽天ふるさと納税のようなポータルサイトで寄附をする場合は、9月30日までに寄附すると楽天ポイントなどの特典が受けられるため、早めの寄附がおすすめです。(ふるさと納税ポータルサイトでのポイント付与は、2025年10月1日以降廃止になります) |

ワンストップ特例制度の申請方法

ワンストップ特例制度の申請は、以下の手順で行います。

- 寄附の履歴や、自治体発行の「寄附金受領証明書」で寄附の内容を確認する。

- 郵送の場合は「寄附金税額控除に係る申告特例申請書」に、オンラインの場合はアプリに必要事項を入力する。

- 郵送または送信する。

手続きは以上です。この申請方法を、郵送申請とオンライン申請に分けてさらに詳しく解説します。

郵送申請

郵送で申請する場合は、以下の手順で行います。

<ワンストップ特例制度の申請方法(郵送)>

- 必要書類を準備する

- 用意した書類を自治体に郵送する

1. 必要書類を準備する

必要書類は、以下の2点です。

- 寄附金税額控除に係る申告特例申請書

- 本人確認書類

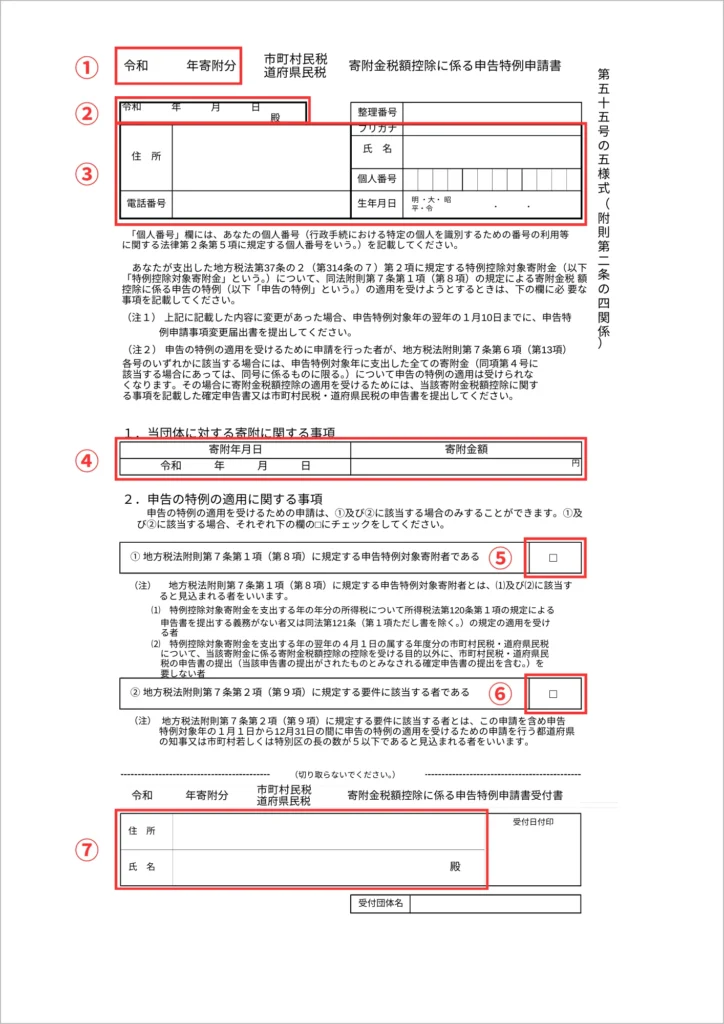

寄附金税額控除に係る申告特例申請書

寄附金税額控除に係る申告特例申請書は、自分の住所氏名や寄附金額などを記入する用紙です。

ふるさと納税の寄附をすると、必要事項が入力された状態で自治体から送られてくることが多いです。総務省のサイトやふるさと納税ポータルサイトなどで、未入力の用紙をダウンロードすることもできます。

▼申請書の書き方

①寄附をした年

②記入日・宛名(宛名は、◯◯県△△市長の形で記入する)

③寄附者の情報(住民票の通りに記入する)

④寄附年月日・寄附金額(1枚につき、寄附1回分について記入する)

⑤確認事項(該当する場合はチェックを入れる)

⑥確認事項(該当する場合はチェックを入れる)

⑦住所・氏名(住民票の通りに記入する)

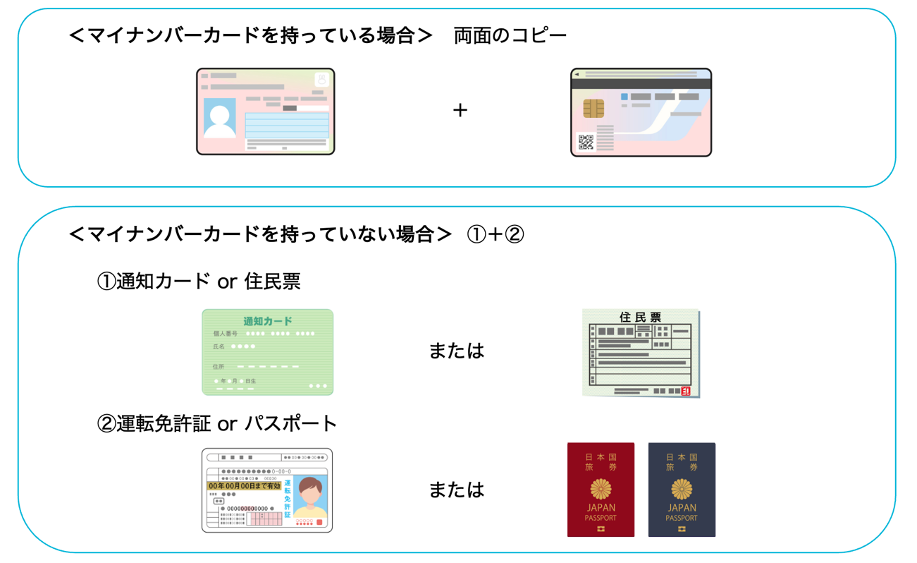

本人確認書類

本人確認書類として、以下のいずれかを用意します。

いずれも用意できない場合は、他の書類でも対応可能です。自治体に問い合わせて確認しましょう。

2. 用意した書類を自治体に郵送する

書類を揃えたら、自治体に郵送します。自治体から住所の印字された封筒が届いた場合はそれを使用し、それ以外の場合は自分で用意した封筒を使います。

同じ自治体に複数回寄附をした場合は、その都度申請が必要なので注意しましょう。

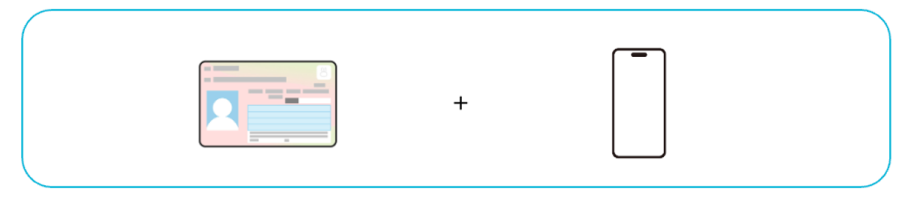

オンライン申請

ワンストップ特例制度の申請は、オンラインでできる場合があります。その場合は、以下の手順で行います。

<ワンストップ特例制度の申請方法(オンライン)>

- 必要なものを準備する

- アプリまたは専用サービスで申請する

1. 必要なものを準備する

必要なのは、以下の2点です。

- マイナンバーカード

- スマートフォン

2. アプリまたは専用サービスで申請する

スマートフォンを使って申請します。申請方法は、ふるさと納税ポータルサイトや自治体によって異なりますので、該当するサイトなどでご確認ください。

ワンストップ特例の申請に役立つチェックリスト

ワンストップ特例制度の申請は簡単に行えますが、書類にミスがあると受理されないことがあります。特に、1月10日の締切直前に申請する場合は、不備があると期限に間に合わない可能性がありますので注意しましょう。

以下に、よくある間違いを防ぐためのチェックリストを用意しましたので、ぜひご活用ください。

| チェック内容 | |

|---|---|

| 申請書類の確認 | 寄附をした回数分用意している (同じ自治体に複数回寄附した場合も回数分) |

| 入力・記入内容の確認 | ・住所、氏名、生年月日が住民票の情報と一致している ・マイナンバーを正しく記入している(誤字や桁数のミスに注意する) ・寄附をした自治体名や寄附日を正しく記入している |

| 本人確認書類の確認 | 以下の書類を準備している ・マイナンバーカードの場合:表裏両面コピー ・通知カードの場合:通知カード+本人確認書類 ・それ以外の場合:マイナンバーが記載された住民票の写し+本人確認書類 |

| 申請期限の確認 | 郵送の場合、1月10日までに届くよう手配している (直前に郵送する場合は、送付時に郵便局で確認) |

| 引っ越した場合 | 申請事項変更届出書を提出している (未提出の場合は1月10日までに送付) |

ワンストップ特例制度と確定申告の違い

ワンストップ特例制度と確定申告では、控除の仕組みや手続き方法が異なります。それぞれの違いを分かりやすく比較表でまとめました。

| ワンストップ特例制度 | 確定申告 | |

|---|---|---|

| 利用できる人 | 以下の条件を満たす人 ・1年間のふるさと納税先が5自治体以下 ・その年に確定申告をしない | すべての納税者 |

| 申請方法 | 寄附ごとに各自治体へ申請書を提出(郵送またはオンライン) | 税務署に提出(持参、郵送、e-Tax) |

| 申請期間 | 寄附翌年の1月10日まで | 寄附翌年の2月16日〜3月15日 (2025年は2月17日〜3月17日) |

| 控除の対象 | 寄附翌年の住民税 | 寄附をした年の所得税 寄附翌年の住民税 |

| 控除の適用時期 | 寄附した翌年6月以降の住民税から控除 | 所得税は確定申告後に還付され、住民税は翌年6月以降に控除 |

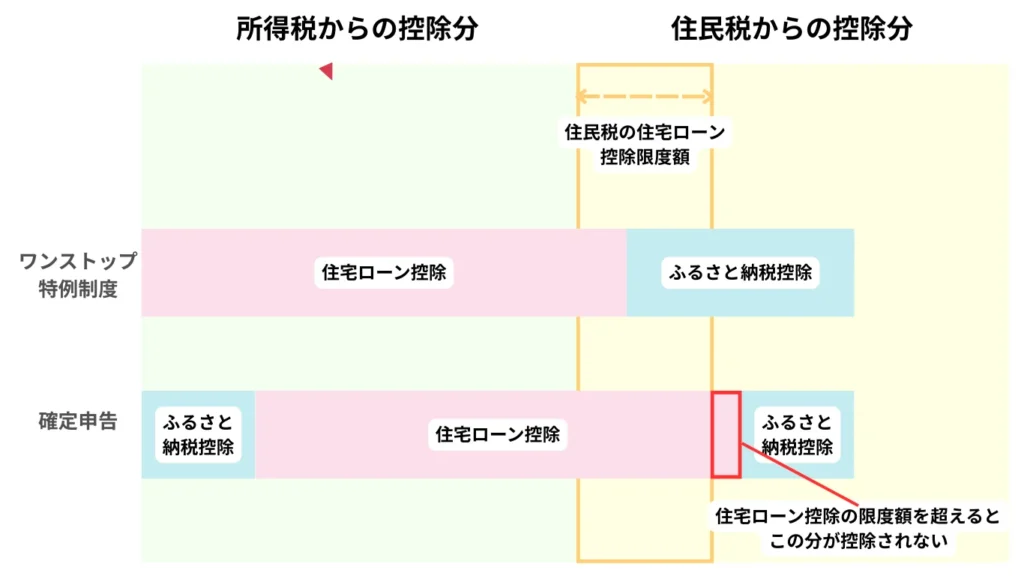

ワンストップ特例制度と確定申告はどちらがお得?

ワンストップ特例制度と確定申告で控除される金額は、基本的には同じです。ただし、次のような場合に、ワンストップ特例制度の方が結果的に得になる場合があります。

<住宅ローン控除の限度額を超える場合>

ワンストップ特例制度を利用すると、ふるさと納税の寄附金額は住民税から控除されます。

しかし確定申告の場合は、ふるさと納税の寄附金額の一部が所得税から、残りが住民税から控除されます。そのため、住宅ローン控除額が限度額を超えてしまい、寄附金控除が一部しか反映されないことがあります。この場合は、ワンストップ特例制度を利用した方がお得になります。

ただし、住宅ローン控除の初年度は確定申告が必要なため、ワンストップ特例制度を利用できない点に注意しましょう。

ワンストップ特例制度のメリット・デメリット

ワンストップ特例は、多くの人が活用している便利な制度ですが、メリットだけでなく注意したいポイントもあります。ここで、ワンストップ特例制度のメリット・デメリットを確認しておきましょう。

ワンストップ特例制度のメリット

ワンストップ特例には、以下のようなメリットがあります。

- 会社員でも手軽に利用できる

- オンライン申請が可能な場合がある

- 寄附後すぐに手続きできる

会社員でも手軽に利用できる

普段確定申告を行わない会社員にとって、その手続きはハードルが高く感じられるのではないでしょうか。しかし、ワンストップ特例を使えば書類の提出だけで済むため、負担が少なく手軽に利用できます。

オンライン申請が可能な場合がある

楽天ふるさと納税などのポータルサイトでは、オンラインでワンストップ特例の申請ができることがあります。郵送の手間がかからず、思い立ったときにすぐに申請できるのがメリットです。

寄附後すぐに手続きできる

確定申告の場合、申告が翌年になるため、1年分の寄附先や寄附金額を管理しておく必要があります。複数の自治体に寄附をした場合、どこに何回寄附をしたのかがわからなくなったことがある方も多いのではないでしょうか。

その点、ワンストップ特例なら寄附の都度申請できるため、寄附したタイミングで完結させられるのが便利です。

ワンストップ特例制度のデメリット・注意点

ワンストップ特例には大きなデメリットはありませんが、利用する際に押さえておきたいポイントがあります。

- 寄附をした回数分の申請が必要

- 確定申告をすると提出済みのワンストップ特例も無効になる

- 医療費控除や住宅ローン控除(初年度)がある場合はワンストップ特例制度を利用できない

- 申請書類に不備があると受理されない

- 申請が受理されたかどうかの通知がない

ワンストップ特例の申請は、寄附ごとに行う

ワンストップ特例制度を利用する場合、寄附をするごとに申請が必要です。同じ自治体に複数回寄附をした場合、毎回申請が必要なので注意しましょう。

確定申告をすると提出済みのワンストップ特例が無効になる

確定申告をするとワンストップ特例は利用できなくなり、すでに提出した申請も無効になります。そのため、1月1日から12月31日までに行ったすべての寄附について、確定申告で申請する必要があります。

<例>1年間にA・B・Cの3自治体へ寄附し、A自治体の申請を忘れた場合、確定申告でA・B・Cすべての寄附について控除を申請し直す必要があります。

| 自治体 | ワンストップ特例 | 確定申告の要不要 |

|---|---|---|

| A自治体 | 申請忘れ | 要 |

| B自治体 | 申請済み | 要 |

| C自治体 | 申請済み | 要 |

医療費控除や住宅ローン控除(初年度)がある場合はワンストップ特例制度を利用できない

医療費控除を受ける場合は、確定申告が必要です。また、住宅ローン控除の初年度も確定申告が必要なため、ワンストップ特例制度は利用できません。確定申告で寄附金控除の手続きを行います。

申請書類に不備があると受理されない

ワンストップ特例の申請書類や添付書類に不備があると、申請は受理されません。たとえば、次のようなケースがあるので注意しましょう。

- 本人確認書類が添付されていない

- 記入した住所が住民票と一致していない

このような場合、自治体から修正依頼が届くこともありますが、1月10日の締切直前に申請した場合は期限に間に合わない可能性があります。転居などで住所が変わる場合は、早めに住所変更の手続きを済ませておきましょう。住所変更の届出も1月10日が期限です。

申請が受理されたかどうかの通知がない

ワンストップ特例の申請後、受理されたかどうかの通知はありません。申請が正しく反映されたかどうかは、寄附翌年の5月から6月頃に届く住民税決定通知書で確認しましょう。

申請した通りに反映されていない場合は、寄附先の自治体や管轄の税務署に早めに問い合わせをすることをおすすめします。

ワンストップ特例制度に関するQ&A

ふるさと納税のワンストップ特例制度について、よくある質問とその回答を紹介します。

Q:ワンストップ特例制度の申請はいつまでですか。

ワンストップ特例制度の申請期限は、寄附をした翌年の1月10日までです。郵送で申請する場合は1月10日必着、オンライン申請の場合は1月10日23時59分までに送信する必要があります。

期限を過ぎると申請は無効となりますので、余裕をもって手続きを済ませておきましょう。

Q:ワンストップ特例制度の申請を忘れた場合、どうすればよいですか。

申請は、寄附をした翌年の1月10日までに済ませた場合に有効になります。提出期限を過ぎてしまった場合はワンストップ特例制度を利用できなくなりますので、確定申告を行います。

Q:ワンストップ特例制度を利用すると、いくら控除されますか。

寄附金控除の対象となるのは、1年間に寄附した合計金額のうち2,000円を超える部分です。なお、控除額には上限があり、その上限を超えた寄附金額は自己負担となりますので、寄附前に上限額を確認しておきましょう。

Q:ワンストップ特例制度を利用した場合、いつの税金から控除されますか。

ワンストップ特例制度で申請した場合、寄附をした翌年6月から翌々年5月の間の住民税から控除されます。控除額は、5月から6月に届く住民税決定通知書に記載されています。

Q:住民税決定通知書はどうやって受け取りますか。

会社員の場合、住民税決定通知書は会社を通じて受け取ります。それ以外の場合は、自治体から郵送されます。

Q:ワンストップ特例制度を利用できないのはどんな人ですか。

以下の条件にあてはまる場合は、ワンストップ特例を利用できないため、確定申告が必要です。

- 1年間に6自治体以上に寄附をした

- 年収が2,000万円を超えている

- 副業の収入が20万円を超えている

- 公的年金収入が400万円を超える

- 個人事業主などで事業収入がある

- 医療費控除の申告をする

- 住宅ローン控除の申告をする(1年目)

Q:ワンストップ特例制度の申請後に確定申告をするとどうなりますか。

ワンストップ特例制度の申請後に確定申告をすると、ワンストップ特例の申請が無効になります。そのため、確定申告の際には、1年間に寄附をしたすべての内容について寄附金控除欄に記入する必要があります。

まとめ

この記事では、ふるさと納税のワンストップ特例制度について紹介しました。

- ふるさと納税のワンストップ特例制度とは

- ワンストップ特例で控除される税金の種類

- ワンストップ特例制度の申請条件

- ワンストップ特例制度の申請はいつまでに行う?申請スケジュール

- ワンストップ特例制度の申請方法

- ワンストップ特例の申請に役立つチェックリスト

- ワンストップ特例制度と確定申告の違い

- ワンストップ特例制度と確定申告はどちらがお得?

- ワンストップ特例制度のメリット・デメリット

- ワンストップ特例制度に関するQ&A

ワンストップ特例制度は、ふるさと納税の寄附金控除を簡単に行える便利な制度です。利用できる条件を確認し、申請期限を守って手続きを行いましょう。