02.20

ふるさと納税と医療費控除を賢く併用|損をしないためのポイントとは

ふるさと納税と医療費控除を併用できることをご存じですか。

ふるさと納税と医療費控除は、どちらも税金の負担を軽減できる制度で、併用すれば多くの税金を節約できます。ふるさと納税の限度額に注意して、上手に活用しましょう。

この記事では、ふるさと納税と医療費控除の基本的な仕組みや併用時の注意点をわかりやすく解説します。

ふるさと納税・医療費控除とは

まずは、ふるさと納税と医療費控除についての基本情報を整理しておきましょう。

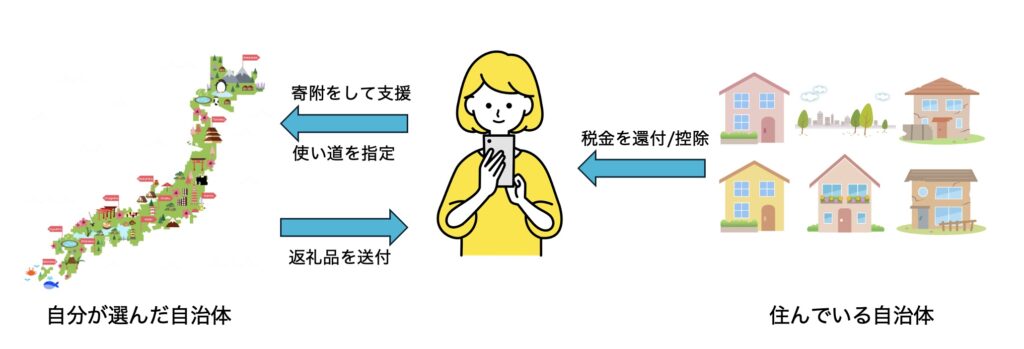

ふるさと納税とは

ふるさと納税とは、自分が選んだ自治体に寄附ができる制度です。ふるさと納税の特徴は、寄附金額のうち2,000円を超えた分が所得税と住民税から控除され、さらに自治体から返礼品がもらえる点にあります。実質、2,000円の自己負担で返礼品がもらえるということです。

ふるさと納税で控除される金額は、人によって異なります。控除を受けるためには手続きが必要で、その方法は2通りあります。

| 申請方法 | 控除される税金の種類 |

|---|---|

| 確定申告 | 住民税と所得税から控除される |

| ワンストップ特例 | 住民税から控除される |

医療費控除と併用する場合はワンストップ特例が使えないため、確定申告で「寄附金控除」として申告します。

医療費控除とは

医療費控除とは、1年間に支払った医療費のうち、一定の金額を超える部分について、所得税や住民税から控除を受けられる制度です。家族全員の医療費を合算して申告できるため、大きな医療費がかかった年の家計の負担が軽減されるというメリットがあります。

※一定の金額とは…10万円または総所得金額の5%のいずれか低い方

控除の対象になる医療費

控除の対象となる医療費は、細かく設定されています。たとえば、以下のような費用は控除の対象となります。

- 診察代、治療費、通院にかかる費用(公共交通機関利用の場合)

- 入院費や入院時の食事代

- 治療に必要な医薬品の費用

- 出産費用や妊娠中・出産後の健診費用 など

医療費控除額の計算方法

医療費控除額は、以下の計算式で算出されます。

| 医療費控除額 =(1年間に支払った医療費の合計額)-(保険金などで補填された金額) -(10万円または総所得金額の5%のいずれか低い方) |

<例>

1年間に支払った医療費の合計額:30万円

保険金で補填された金額:15万円

総所得金額:500万円の場合

→医療費控除額:30万円 – 15万円 – 10万円 = 5万円

還付・控除される金額の計算方法

医療費控除が適用されると、その年に納めた所得税が還付され、翌年納めるべき住民税が控除されます。その金額は、以下のようにして計算します。

| 種類 | 還付・控除金額 |

|---|---|

| 所得税 | 還付金額 = 医療費控除額 × 所得税率 |

| 住民税 | 控除金額 = 医療費控除額 × 10% |

ふるさと納税と医療費控除の申告方法

ふるさと納税と医療費控除を併用する場合、確定申告が必要です。ここからは、確定申告の基本的な流れや必要な書類、具体的な記入方法を紹介します。

確定申告の基本的な流れ

確定申告は、以下の流れで行います。

- 必要な書類を準備する

- 確定申告書を作成する

- 申告書を提出する(e-Taxまたは紙の申請)

- 還付金を受け取る(該当する場合)

提出期限は毎年2月16日から3月15日までです(2025年は2月17日から3月17日)。

確定申告に必要な書類

ふるさと納税と医療費控除の申告をする場合は、以下の書類が必要です。

ふるさと納税(寄附金控除)に必要な書類

- 寄附金受領証明書(寄附先の自治体から発行されたもの)

- 源泉徴収票(会社員など給与所得者の場合)

- 所得がわかる書類(会社員以外の場合)

- 還付金受取用の銀行口座情報

- 本人確認書類

医療費控除に必要な書類

- 医療費控除の明細書 または

- 医療費通知(健康保険組合から送付される「医療費のお知らせ」)

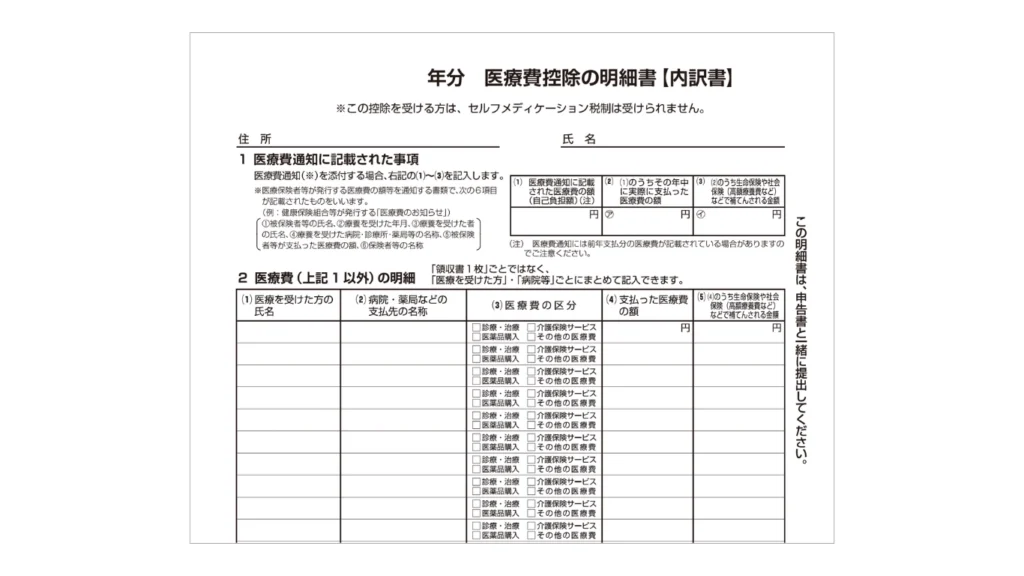

<医療費控除の明細書と医療費通知>

これらの書類は、基本的にどちらか一方を提出します。

医療費控除の明細書とは…確定申告で医療費控除を申告する際に、支払った医療費の詳細を記入する書類です。

医療費通知とは…健康保険組合などから送付される「医療費のお知らせ」のことで、これを提出すれば明細書の記入を省略できます。

医療費控除の明細書は、以下のサンプルのような形式の書類です。国税庁のWebサイトでダウンロードできます。

ふるさと納税と医療費控除の確定申告手順(e-Tax)

ここからは、実際に申告する方法を紹介します。スマートフォンでマイナンバーカードの読み取りができる場合は、e-Taxが便利なのでおすすめです。

e-Taxを利用する場合は、以下の手順で申告します。

- ブラウザで「確定申告書等作成コーナー」を検索して開き、「作成開始」をタップする。

- 必要情報を入力しながら進んでいくと「医療費控除」「寄附金控除」という表示が出てくるので、入力するものを選択する。

- 医療費控除を入力する場合は「医療費控除」を選択し、画面に従って進む。

- 寄附金控除(ふるさと納税)を入力する場合は、「証明書等の内容を入力する」というボタンをタップし、画面に従って進む。

ふるさと納税と医療費控除の確定申告手順(書面)

e-Taxを利用できない場合は、書類をダウンロードして記入後、持参または郵送できます。書面での申告方法を紹介します。

- 国税庁のWebサイトから確定申告書類をダウンロードする。(税務署で受け取ることもできます)

- 確定申告書に必要事項を記入する。

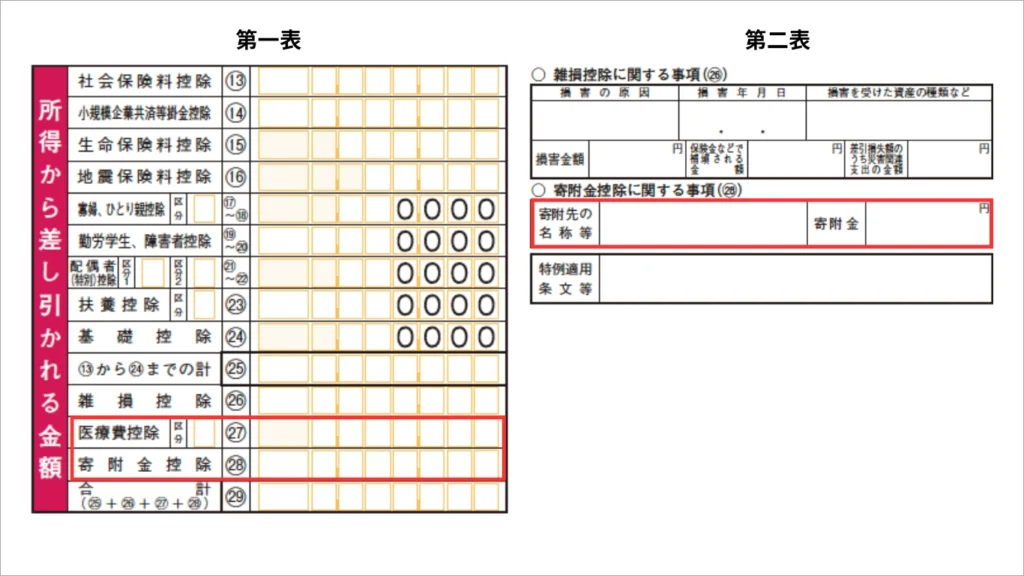

<寄附金控除の記入方法>

- 確定申告書の第一表「寄附金控除」に控除額を記入

- 第二表の「寄附金控除に関する事項」に寄附先の自治体名と寄附金額を記入

<医療費控除の記入方法>

- 第一表「所得から差し引かれる金額」欄の「医療費控除」に控除額を記入

- 必要書類を揃えて、税務署に持参または郵送する。

確定申告方法については、以下の記事で詳しく解説しています。初めて申告する方は、ぜひご覧ください。

確定申告で失敗しないためのポイント

確定申告は、手順に従って進めればそれほど難しいものではありません。ただし、準備不足があると順調に進まない場合があるため、ポイントを押さえて注意しながら進めましょう。特に以下の点に注意が必要です。

- 書類を早めに整理する(紛失した場合は取り寄せが必要なため)

- ふるさと納税の寄附を複数行っている場合は、すべての寄附の書類を準備する

- e-Taxを利用する場合は、早めに利用方法を調べておく

- 本人名義の銀行口座(還付金振込用)を用意する

ふるさと納税と医療費控除は併用できる?

ふるさと納税と医療費控除は、どちらも所得税や住民税から控除を受けられる制度で、併用が可能です。つまり、医療費控除によって課税所得が減りますが、ふるさと納税の税額控除も同時に利用できます。

ただし、以下の点に注意する必要があります。

- 医療費控除によって、ふるさと納税の限度額が減る

- 控除額の合計が税額を超える場合、超えた分は控除されない

ふるさと納税と医療費控除の計算順序と適用方法

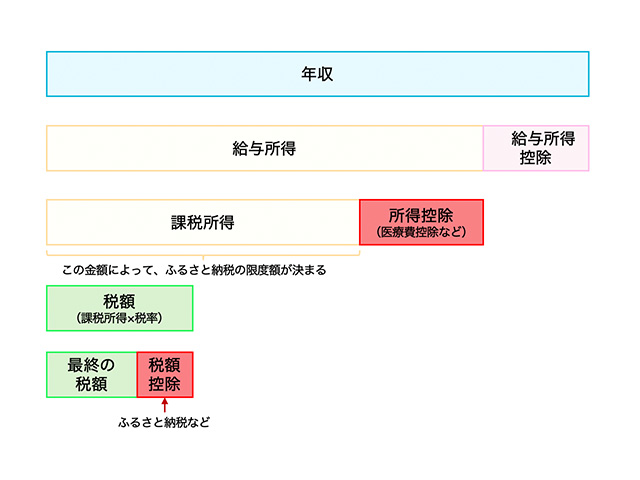

税金の控除の仕組み

税金の控除には、「所得控除」と「税額控除」があります。簡単にいうと、次のような違いがあります:

- 所得控除:課税される「所得」を減らす(例:医療費控除)

- 税額控除:計算された「税額」から直接引く(例:ふるさと納税)

ふるさと納税と医療費控除の計算順序と適用方法

ふるさと納税と医療費控除は、以下の手順で計算・適用されます。

- 課税所得の計算

- 所得税額の計算

- 税額控除の適用

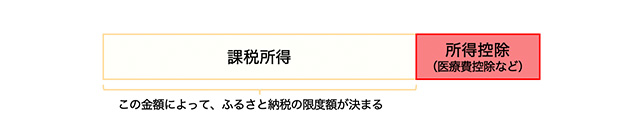

1. 課税所得の計算(医療費控除)

ふるさと納税の限度額は、課税所得によって決まります。課税所得は、以下の計算によって決まります。

課税所得 = 給与所得 – 所得控除(医療費控除など)

つまり、医療費控除があると課税所得が減るため、ふるさと納税の限度額も減ります。

2. 税額の計算

税額の計算をします。税額は、以下の計算式で算出します。

税額 = 課税所得 × 税率

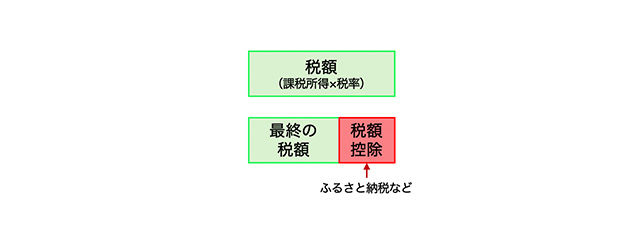

3. 税額控除の適用(ふるさと納税)

算出された税額に税額控除を適用した金額が、最終的に支払うべき税額です。

ふるさと納税と医療費控除で損をしないための注意点

ふるさと納税と医療費控除の合計額が、所得税や住民税の納付額を超える場合、超過分は控除されないため注意が必要です。損をしないよう、ふるさと納税の限度額を事前に確認しておきましょう。

ふるさと納税の限度額の確認方法は、以下の記事で紹介しています。

ふるさと納税と医療費控除に関するQ&A

ここからは、ふるさと納税と医療費控除を併用する場合のよくある質問とその回答を紹介します。

Q. ふるさと納税と医療費控除を併用する場合、ワンストップ特例制度は使えますか。

いいえ、ワンストップ特例制度は利用できません。ふるさと納税のワンストップ特例制度は、以下の条件を満たす場合にのみ利用できる制度です。

- 1年間の寄付先が5自治体以内

- その年に確定申告をしない

医療費控除を申請するためには確定申告が必要なため、ふるさと納税の寄附金控除も確定申告で申請する必要があります。すでにワンストップ特例制度を申請していても、確定申告を行うと無効になりますのでご注意ください。

Q. ふるさと納税と医療費控除を併用すると、控除額が減ることはありますか。

はい、医療費控除を適用すると課税所得が減るため、ふるさと納税の控除限度額も低くなります。損をしないために、シミュレーションを活用して控除額を確認してから寄附することをおすすめします。

Q. 確定申告の期限を過ぎてしまった場合、どうすればいいですか。

期限後でも「還付申告」は5年間可能ですが、なるべく早めに手続きを行いましょう。

確定申告の期限(通常3月15日)を過ぎてしまった場合でも、医療費控除や寄附金控除の申請(還付申告)は5年間可能です。 ただし、期限後に提出すると還付金の振込が遅れる可能性があるため、できるだけ早めに申請しましょう。

まとめ

この記事では、ふるさと納税と医療費控除の併用について紹介しました。

- ふるさと納税・医療費控除とは

- ふるさと納税と医療費控除の申告方法

- ふるさと納税と医療費控除は併用できる?

- ふるさと納税と医療費控除に関するQ&A

ふるさと納税と医療費控除は併用できます。ただし、医療費控除がある場合はふるさと納税の限度額が低くなるので、限度額を超えて寄附をしてしまわないよう注意しましょう。ふるさと納税で寄附をする際は、事前にシミュレーションなどで限度額を確認しておくことをおすすめします。