09.20

【2025年9月最新】ふるさと納税と住宅ローン控除は併用できる?全額控除されないケースについても解説

ふるさと納税で寄附をすると、住民税や所得税から控除されます。また、住宅ローンを組んだ場合には、住宅ローン控除という制度も使えます。

そのため、住宅ローンを利用して住宅を購入した家庭では、

「住宅ローン控除がある場合に、ふるさと納税をしてもいいの?」

「ふるさと納税と住宅ローン控除を両方申告できるの?」

と気になっているのではないでしょうか。

この記事では、ふるさと納税と住宅ローン控除の併用について解説します。全額控除されるケース・されないケースについても詳しく解説していますので、ぜひ最後までご覧ください。

ふるさと納税・住宅ローン控除とは

まずは、ふるさと納税と住宅ローン控除についての基本情報を整理しておきましょう。

ふるさと納税とは

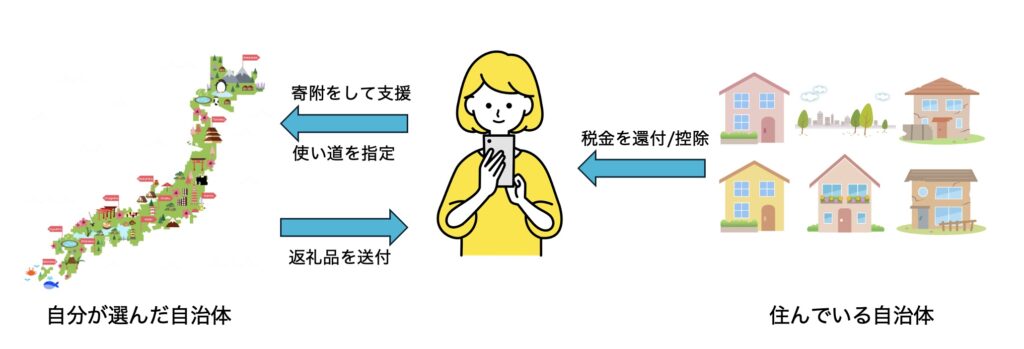

ふるさと納税とは、自分で選んだ自治体に寄附を行うと、2,000円を超えた分が所得税や住民税から控除される制度です。

控除額は人によって異なり、所得を基に算出されます。また、ふるさと納税で控除を受けるためには申請が必要で、その方法は2種類あります。申請方法によって控除される税金の種類が異なりますが、どちらの場合でも合計額は同じです。

| 申請方法 | 控除される税金の種類 |

|---|---|

| 確定申告 | 住民税と所得税から控除される |

| ワンストップ特例 | 住民税から控除される |

ワンストップ特例とは、以下の条件を満たす場合に利用できる制度です。

- 1年間の寄附先が5自治体以内である

- その年に確定申告をしない

ふるさと納税の控除額については以下の記事で詳しく解説していますので、ぜひあわせてご覧ください。

住宅ローン控除とは

住宅ローン控除(住宅借入金等特別控除)は、住宅ローンを利用して家を購入した場合に、所得税や住民税から一定額を控除できる制度です。控除率は入居時期によって異なります。

| 入居時期 | 控除率 | 期間 |

|---|---|---|

| 2021年まで | 年末残高の1% (最大40万円、長期優良住宅等は最大50万円) | 10年 |

| 2022年以降 | 年末残高の0.7% (最大21万円、長期優良住宅等は最大35万円) | 13年 |

控除はまず所得税から差し引かれ、引ききれない分は住民税から控除されます。

なお、住宅ローン控除を受ける場合、初年度は確定申告が必要です(翌年度からは年末調整で手続きされます)。そのため、住宅ローン控除の初年度は、ふるさと納税のワンストップ特例制度が利用できないという点を確認しておきましょう。

ふるさと納税と住宅ローン控除は併用できる?

ふるさと納税と住宅ローン控除は、併用できます。併用する場合はふるさと納税の控除が優先されることになっており、以下の順で計算されます。

- 納めるべき税額 ― ふるさと納税の控除額 = (A)円

- (A)円 ― 住宅ローン控除額 = (B)円

最終的に納めるべき税額は、(B)円です。

ふるさと納税と住宅ローン控除のシミュレーション(具体例)

ふるさと納税と住宅ローン控除を併用すると、実際にいくら控除されるのかをシミュレーションしてみましょう。控除額は人によって異なりますので、ここではモデルケースを紹介します。

なお、ふるさと納税と住宅ローン控除を併用する場合、全額控除されるケースと一部が控除されないケースがあるので、その点にも注意してご確認ください。

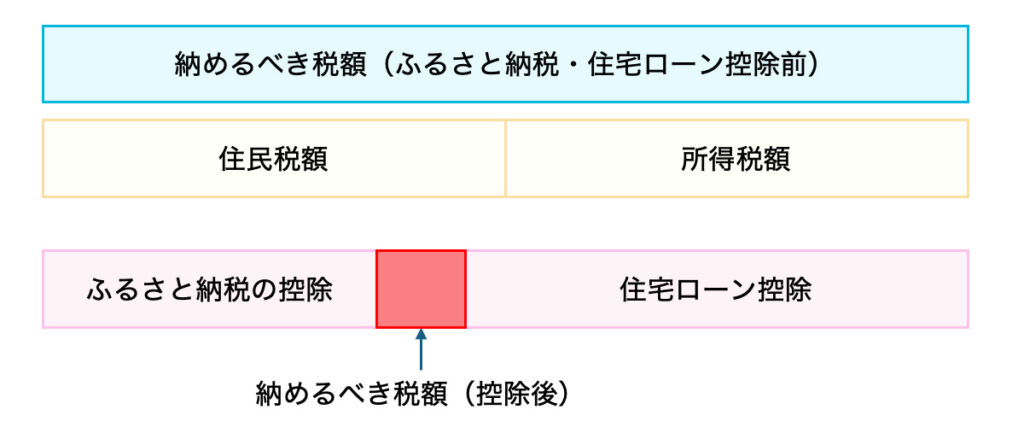

ふるさと納税と住宅ローン控除のシミュレーション(全額控除されるケース)

例として、年収500万円、扶養家族なしの会社員、住宅ローン残高2500万円のケースで考えてみましょう。ふるさと納税と住宅ローン控除が全額適用される場合は、このようなイメージになります。

※この図は、イメージです。正確な税額を表しているものではありません。

具体的な金額をシミュレーションしてみましょう。

<年収500万円、扶養家族なしの会社員、住宅ローン残高2500万円の例>

- 納めるべき税額(控除前):35万円

- ふるさと納税の控除額:6万円

- 住宅ローン控除額:25万円

| 項目 | 金額 |

|---|---|

| 納めるべき税額(控除前) | 35万円 |

| ふるさと納税の控除 | 6万円 |

| 住宅ローン控除 | 25万円 |

| 納めるべき税額(控除後) | 4万円 |

このケースでは、納めるべき税額35万円に対して控除額合計(ふるさと納税+住宅ローン控除)が31万円のため、全額が控除されます。

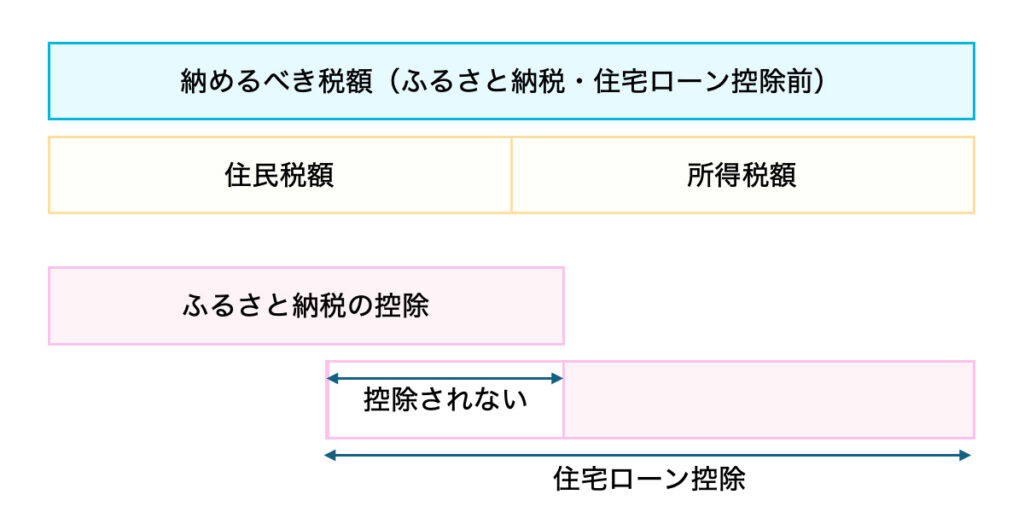

ふるさと納税と住宅ローン控除のシミュレーション(一部控除されないケース)

続いて、全額が適用されないケースについても見てみましょう。 例として、年収500万円、扶養家族なしの会社員、住宅ローン残高3000万円のケースで考えてみます。この場合は、以下の図のようなイメージになります。

※この図は、イメージです。正確な税額を表しているものではありません。

具体的な金額をシミュレーションしてみましょう。

<年収500万円、扶養家族なしの会社員、住宅ローン残高3000万円の例>

- 納めるべき税額(控除前):35万円

- ふるさと納税の控除額:6万円

- 住宅ローン控除額:30万円

| 項目 | 金額 |

|---|---|

| 納めるべき税額(控除前) | 35万円 |

| ふるさと納税の控除 | 6万円 |

| 住宅ローン控除 | 30万円 |

| 納めるべき税額(控除後) | 0円 |

このケースでは、納めるべき税額35万円に対して控除額合計(ふるさと納税+住宅ローン控除)が36万円のため、住宅ローン控除の1万円が使いきれないことになります。

このように、ふるさと納税額+住宅ローン控除額の合計が、納めるべき税額を上回る場合には、住宅ローン控除の一部が控除されません。この点を理解したうえでふるさと納税を利用しましょう。

住宅ローン控除は2026年以降なくなる!?今後の動向と注意点

「住宅ローン控除が2025年で終了する」という話を耳にしたことがある方も多いのではないでしょうか。住宅ローン控除が本当になくなるのか、継続中の場合はどうなるのかと不安に思っている方もいるかもしれません。

そこで、2026年以降の住宅ローン控除について、2025年9月時点でわかっている情報を整理して紹介します。

「住宅ローン控除が2026年以降なくなる」とはどういう意味?

住宅ローン控除は、これまで、税制改革によって変化しながら継続されてきました。そのため、住宅を購入・入居した年によって適用される制度が異なるという特徴があります。

現行の制度は2024年から適用されているもので、2025年12月31日までに入居した場合はこの制度の対象になることが決まっています。しかし、2026年以降については発表されていないため、今後の動向は現時点ではわかっていません。

なお、2025年以前から継続している場合は、2026年以降も同じ条件が適用されます。既に適用されている控除が打ち切られることはありませんので、ご安心ください。

住宅ローン控除を受けるために、2025年内にすべきこと

現行の住宅ローン控除の対象となるためには、2025年12月31日までに入居している必要があります。

住宅を契約・購入していても、入居しなければ対象にならないため、2025年内に購入を予定している場合は、12月31日までに入居できるかどうかを必ず確認しましょう。

住宅ローン控除は2026年以降どうなる?延長は?

2025年9月現在、2026年度以降の住宅ローン控除については発表されていません。

これまで制度の延長や内容の見直しが繰り返されてきた経緯から、今回も税制改正で検討される可能性があるというのが大方の見方です。しかし、現時点では具体的な内容は公表されていません。

現行の制度がそのまま継続される可能性もありますが、控除率や対象範囲が変わる可能性もあるため、2026年以降に住宅を購入される方は、最新の税制改正情報を確認しながら進めましょう。

2025年にすべき手続き:住宅ローン控除の初年度と2年目以降の違い

続いて、ふるさと納税と住宅ローン控除を併用する場合にどのような手続きが必要になるのかを確認しておきましょう。住宅ローン控除の初年度と2年目以降の場合にわけて解説します。

| 初年度の場合 (2025年入居) | 2年目以降の場合 (2024年以前入居) | |

|---|---|---|

| ふるさと納税 (確定申告) | <手続き> ・確定申告 <必要書類> ・寄附金受領証明書 | <手続き> ・確定申告 <必要書類> ・寄附金受領証明書 |

| ふるさと納税 (ワンストップ特例) | (初年度は利用不可) | <手続き> ・ワンストップ特例 <必要書類> ・寄附金税額控除に係る申告特例申請書(郵送申請の場合) |

| 住宅ローン控除 | <手続き> ・確定申告 <必要書類> ・源泉徴収票 ・年末残高等証明書 ・住民票の写し ・登記事項証明書 ・売買契約書または請負契約書の写し | <手続き> ・年末調整(勤務先) <必要書類> ・住宅借入金等特別控除申告書 ・年末残高等証明書 |

※年末残高等証明書:住宅ローンを借り入れている金融機関から10月~11月頃に郵送される書類。年末時点のローン残高が記載されている。

※住宅借入金等特別控除申告書:住宅ローン控除の初年度に確定申告を行った後、税務署から交付される書類。2年目以降は年末調整で1年ごとに1枚ずつ使用する。

ふるさと納税と住宅ローン控除で損をしないための注意点

ふるさと納税と住宅ローン控除を併用すると控除額が増え、納税額が減ります。しかし、手続きを誤ると損をしてしまう場合もあるので注意しましょう。

ここでは、ふるさと納税と住宅ローン控除を併用する際に押さえておきたい主なポイントを整理します。

ふるさと納税の寄附前に必ずシミュレーションをする

上述の通り、ふるさと納税と住宅ローン控除を併用する場合、控除の合計が納税額を超えて全額控除されなくなるケースがあります。そうならないために、寄附をする前にシミュレーションを行い、ご自身のふるさと納税の限度額を正しく把握しておきましょう。

楽天ふるさと納税などのポータルサイトでは、収入や住宅ローンの情報などを入力すると限度額がわかるシミュレーションが用意されています。また、居住している自治体に相談することも可能です。

住宅ローン控除の初年度はワンストップ特例の対象外になる

住宅ローン控除を受けるためには、初年度のみ確定申告が必要です。確定申告を行う場合はふるさと納税のワンストップ特例の対象外になるため、注意しましょう。

既にワンストップ特例の申請をしていても、確定申告をすると無効になるため、確定申告の際に再度ふるさと納税の申請をする必要があります。

住宅借入金等特別控除申告書を大切に保管する

住宅ローン控除2年目以降は、年末調整の際に「住宅借入金等特別控除申告書」という書類が必要になります。この書類は、初年度の確定申告後に送付されます。10年適用の場合は初年度を除いた9年分、13年適用の場合は初年度を除いた12年分まとめて届きますので、なくさないよう大切に保管しておきましょう。

医療費控除など他の控除との兼ね合いを確認する

住宅ローン控除やふるさと納税に加えて、医療費控除などを利用する場合にも注意が必要です。複数の控除を同時に使うと、合計の控除額が税額を上回り、一部が反映されないことがあるためです。

特に医療費控除がある場合には、ふるさと納税の限度額が下がる可能性があります。医療費控除の対象になりそうな場合は、確定するのを待ってからふるさと納税の寄附をするのも一つの方法です。

ふるさと納税・住宅ローン控除に関するQ&A

ふるさと納税の控除に関して、よくある質問とその回答を紹介します。

Q:住宅ローン控除はふるさと納税に影響しますか。

住宅ローン控除がふるさと納税に影響することはありません。

ただし、ふるさと納税と住宅ローン控除の合計額が税額を上回ると、ふるさと納税が優先されるため、住宅ローン控除の一部が余ってしまうことがあります。

Q:ふるさと納税をしたら住宅ローン控除が減りますか。

ふるさと納税によって、住宅ローン控除の金額が減ることはありませんが、全額使いきれないケースがあります。

両制度の控除合計が税額を上回ると、ふるさと納税が優先的に適用されます。そのため、結果的に住宅ローン控除の一部が余ってしまうことがあります。

Q:ワンストップ特例の申請後に住宅を購入・入居した場合はどうなりますか。

この場合、確定申告で再度申請が必要です。

住宅ローン控除の初年度は、確定申告が必要です。確定申告をするとワンストップ特例の申請は無効になるため、確定申告の際に「寄附金控除」として入力する必要があります。

Q:ふるさと納税と住宅ローン控除に、医療費控除も併用できますか。

医療費控除も併用できます。ただし、ふるさと納税額と住宅ローン控除額が多い場合や、納税すべき金額が少ない場合に、一部が控除されないケースがあるので注意しましょう。

ふるさと納税で寄附をする前に、シミュレーションなどを利用して限度額を確認しておくことをおすすめします。

Q:ふるさと納税は、確定申告でどのように入力しますか。

ふるさと納税の控除は、「寄附金控除」です。確定申告の際には、「寄附金控除」欄に1年間の寄附金額を入力しましょう。

Q:ふるさと納税の寄附金額はどのように決めればよいですか

ふるさと納税の寄附金額は、自由に決められます。ただし、控除される金額は決まっているため、その金額を超えないように注意しましょう。

ふるさと納税の限度額については、以下のページで紹介しています。あわせてご覧ください。

Q:ふるさと納税をしたのに確定申告を忘れたらどうなりますか

ふるさと納税の控除を受けるには、ワンストップ特例の申請か、確定申告が必要です。手続きが行われなければ、ふるさと納税は単なる寄附とみなされ、控除を受けることができません。

ただし、確定申告を忘れた場合に、「更正の請求書」という書類を作成して後から申請できる制度があります。条件などは、税務署に問い合わせると丁寧に教えてもらえます。

「更正の請求書」には提出期限があるので、申請忘れに気付いたら速やかに手続きをしましょう。

Q:住宅ローン控除がある場合、ふるさと納税の寄附先は何か所まで選べますか。

住宅ローン控除の有無にかかわらず、ふるさと納税の寄附先の数に制限はありません。

ただし、住宅ローン控除2年目以降で、ワンストップ特例を利用する場合は、5自治体以内まで寄附可能です。6自治体以上に寄附をした場合は確定申告が必要になるので注意しましょう。

まとめ

この記事では、ふるさと納税と住宅ローン控除の併用について紹介しました。

- ふるさと納税・住宅ローン控除とは

- ふるさと納税と住宅ローン控除のシミュレーション(具体例)

- 住宅ローン控除は2026年以降なくなる!?今後の動向と注意点

- 2025年にすべき手続き:住宅ローン控除 初年度と2年目以降の違い

- ふるさと納税と住宅ローン控除で損をしないための注意点

- ふるさと納税に関するQ&A

ふるさと納税と住宅ローン控除は、併用できます。ただし、全額控除されない場合もあるので注意しましょう。ふるさと納税の限度額を知りたいときは、総務省のホームページやふるさと納税ポータルサイトのシミュレーションを利用すると便利です。

ふるさと納税を上手に活用して、節約しながら地域を応援しましょう。