12.19

年金受給者のためのふるさと納税ガイド|控除の条件と限度額を詳しく解説

ふるさと納税は、自治体を応援しながら節約もできる制度です。

年金収入のある方の中には、自分がふるさと納税を利用できるかどうかが気になっている方も多いかもしれません。

この記事では、年金受給者のふるさと納税について、控除の条件や限度額などを詳しく解説します。ふるさと納税は、一定額以上の収入がある場合にメリットを享受できる制度です。年金受給者の場合は年齢によって条件が異なりますので、自分がふるさと納税を利用できるのか、いくらまで寄附できるのかを確認してみましょう。

年金受給者も利用できる「ふるさと納税」とは

ふるさと納税とは

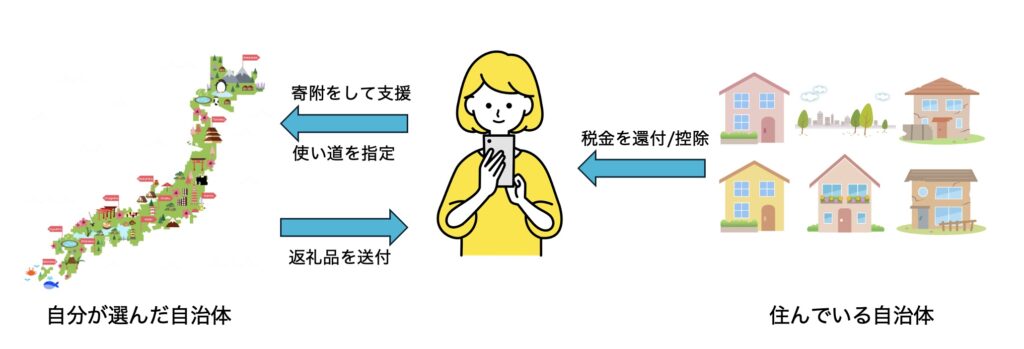

ふるさと納税は、好きな自治体を選んで寄附をする制度です。寄附をすると、その自治体から返礼品として地場産品を受け取れるほか、寄附金額のうち2,000円を超えた分が税金から控除されます。

たとえば、出荷直前に精米された地元のお米や、広々とした牧場でストレスなく育った黒毛和牛、地元でしか獲れない海産物など魅力的な返礼品が数多くそろっているので、生活を豊かにする選択肢としても注目されています。

年金受給者がふるさと納税を利用するための条件

ふるさと納税は多くの会社員に利用されていますが、年金受給者も条件を満たせば利用できます。年金受給者がふるさと納税をするための条件は、「公的年金の収入が一定額を超えていること」です。

以下の収入が、ふるさと納税を利用できる場合とできない場合の境になる金額です。

- 65歳未満の場合:108万円

- 65歳以上の場合:158万円

この金額以下の年金受給者がふるさと納税の寄附をすると、控除が受けられず、全額自己負担になってしまうので注意しましょう。

年金受給者のふるさと納税限度額の調べ方

ふるさと納税の限度額とは

ふるさと納税で税金が控除される金額には上限があり、寄附限度額、控除上限額などとも呼ばれています。

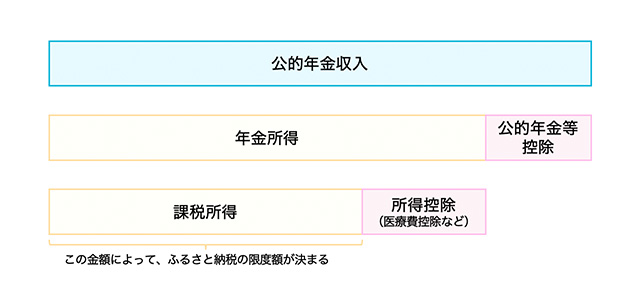

ふるさと納税の限度額は、「課税所得」を基に計算されます。以下の図は、課税所得とはどういうものかを表したものです。

課税所得は、以下の3つの要素によって決まります。

- 年収

- 家族構成

- 他の控除(医療費控除や生命保険控除など)

年収

年収とは、公的年金収入とその他の収入を合算した金額です。その年収から給与控除や所得控除を引いたものが、課税所得です。

家族構成

課税所得は、家族構成によって変わります。配偶者控除や扶養控除が適用される場合は、給与所得からそれらの金額が引かれます。

他の控除(医療費控除や生命保険料控除など)

医療費控除や生命保険料控除の対象となる場合も、給与所得からそれらの金額が引かれます。それによって所得控除の合計額が増えるため、課税所得が減り、ふるさと納税の控除上限額が減少することがあります。

ふるさと納税の限度額の具体的な計算方法

ふるさと納税の限度額は、以下の計算式によって算出されます。

| ふるさと納税限度額=住民税所得割額×課税所得に基づく控除率+2,000円 |

※課税所得に基づく控除率:課税所得によって設定された率(以下の表を参照)

| 課税所得金額 | ふるさと納税の限度額 |

|---|---|

| ~195万円以下 | 住民税所得割額 × 23.558% + 2,000円 |

| 195万円超~330万円以下 | 住民税所得割額 × 25.066% + 2,000円 |

| 330万円超~695万円以下 | 住民税所得割額 × 28.744% + 2,000円 |

| 695万円超~900万円以下 | 住民税所得割額 × 30.068% + 2,000円 |

| 900万円超~1,800万円以下 | 住民税所得割額 × 35.520% + 2,000円 |

| 1,800万円超~4,000万円以下 | 住民税所得割額 × 40.683% + 2,000円 |

| 4,000万円超 | 住民税所得割額 × 45.398% + 2,000円 |

<例>課税所得金額が150万円の場合(65歳以上の年金受給者)

課税所得金額:150万円

住民税所得割額:150万円 × 10% = 15万円

控除率(~195万円以下の範囲):23.558%

この場合、ふるさと納税の限度額は以下の計算式によって算出されます。

ふるさと納税の限度額:15万円 × 23.558% + 2,000円 = 37,337円

この金額を超えて寄附をすると、超過分は自己負担になります。ふるさと納税の控除額については以下の記事で詳しく解説しているので、あわせてご覧ください。

年金受給者のふるさと納税に関するQ&A

ここからは、年金受給者のふるさと納税に関するよくある質問とその回答を紹介します。

Q:ふるさと納税で控除を受けるためには、どのような手続きが必要ですか。

ふるさと納税で控除を受けるためには、確定申告が必要です。ただし、以下の条件を満たす場合にはワンストップ特例制度を利用できます。ワンストップ特例制度とは、簡単な手続きで控除の申請ができる仕組みです。

<ワンストップ特例制度の適用条件>

- 1年間の寄付先が5自治体以内である

- その年に確定申告をしない

ワンストップ特例制度と確定申告の詳しい内容は、以下の記事で解説しています。

Q:65歳以上の非課税世帯でもふるさと納税は可能ですか。

ふるさと納税は、寄附をした金額から2,000円を引いた分が税金から控除される仕組みです。そのため、非課税世帯は控除される税金を納めていないので、控除を受けることができません。

ふるさと納税の寄附自体はできますが、全額自己負担になってしまう点に注意しましょう。

Q:年金受給者のふるさと納税の控除額はいつ決まりますか。

ふるさと納税の控除額は、1月から12月の1年間の所得によって決まります。そのため、正確な控除額は、確定申告(寄附をした翌年の2月16日〜3月15日)によって決まります。

まとめ

この記事では、年金受給者のふるさと納税について紹介しました。

- 年金受給者も利用できる「ふるさと納税」とは

- 年金受給者のふるさと納税限度額の調べ方

- 年金受給者のふるさと納税に関するQ&A

年金受給者も、一定の条件を満たす場合はふるさと納税が可能です。自分が生まれ育ったふるさとや、応援したい自治体を選んで寄附をすると、税金が控除されるうえに地場産品がもらえます。

まだ寄附をしたことがない皆さんも、今年こそふるさと納税で節税と地域応援を始めませんか。