01.19

企業版ふるさと納税とは?いつまで延長?仕組みやメリット・デメリットを解説

企業版ふるさと納税(地方創生応援税制)は、企業が地方創生プロジェクトに寄附すると、最大で寄附額の約9割の税負担軽減効果を受けられる制度です。

国内全体での寄附額は年々増えており、2024年度は約631.4億円(前年度比約1.3倍)にのぼりました。

この記事では、企業版ふるさと納税の仕組みやメリット・デメリット、具体的な計算方法まで、経営者や経理担当者が知っておくべき情報を解説します。

企業版ふるさと納税とは?いつまで延長された?

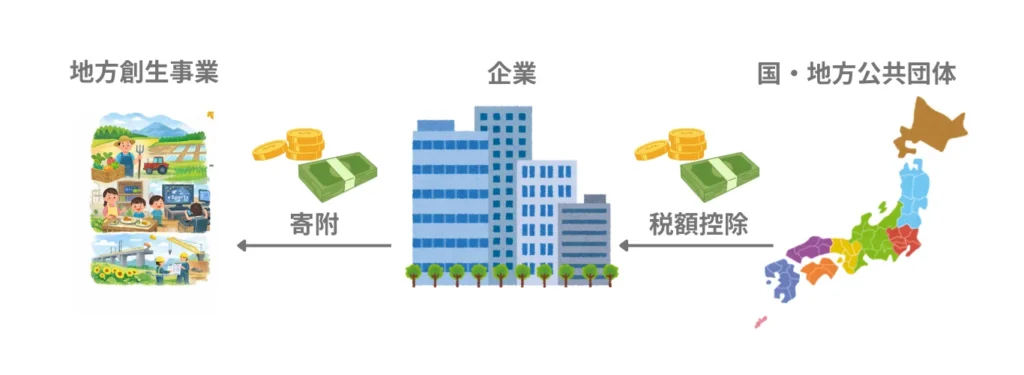

企業版ふるさと納税は、国の認定を受けた地方公共団体の地方創生事業に対して企業が寄附をする制度で、正式名称を「地方創生応援税制」といいます。地方創生の推進と企業の社会貢献活動促進を目的として、2016年4月にスタートしました。

現在のところ、2027年3月31日まで実施されることが決まっています。

企業版ふるさと納税と個人版の違い

企業版ふるさと納税は、個人版とは大きく異なる制度です。その違いを見てみましょう。

| 項目 | 企業版ふるさと納税 | 個人版ふるさと納税 |

|---|---|---|

| 寄附する人 | 企業 | 個人 |

| 寄附先 | 国の認定を受けた地方公共団体の地方創生事業(本社が所在する地方公共団体への寄附は対象外) | 自治体 |

| 寄附先の指定方法 | 具体的な事業を指定 | 自治体を指定し、使い道を選択 |

| 対象期間 | 4月1日〜翌年3月31日 | 1月〜12月 |

| 控除の内容 | 寄附額の最大約9割に相当する税負担軽減効果 | 寄附額のうち2,000円を超える金額が、所得税・住民税から控除 |

| 返礼品 | 受け取れない | 受け取れる |

企業版ふるさと納税の対象事業

企業版ふるさと納税の対象となるのは、国の認定を受けた地方創生事業です。事業内容はさまざまで、詳細は各地方公共団体がホームページなどで公開しています。

たとえば、大阪府泉佐野市では以下のような事業に取り組んでいます。

<大阪府泉佐野市の対象事業の例>

- こども食堂支援事業:泉佐野市が地元産の食材を買い上げ、こども食堂に届ける

- 児童養護施設支援事業:泉州タオルを児童養護施設に届ける

- eスポーツ推進事業:性別や年齢、国籍、障がいの有無にかかわらず楽しめるeスポーツを活用し、「共生社会の実現」「ダイバーシティの推進」を目指す

企業版ふるさと納税は、本社が所在する地方公共団体以外の事業への寄附を対象とした制度ですが、上記「こども食堂支援事業」の場合には、食材を届けるこども食堂の地域を企業が選択できる仕組みになっており、本社所在地のこども食堂を指定することも可能です。

企業版ふるさと納税の税負担軽減の仕組み

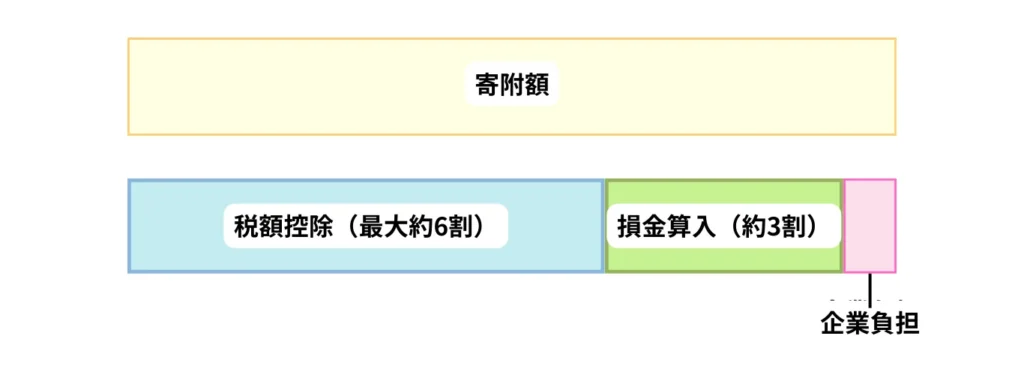

企業版ふるさと納税には、寄附額の最大約9割に相当する税負担軽減効果があります。それが具体的にどのような仕組みなのかを解説します。

- 税額控除(最大約6割):寄附額の最大約6割が、法人住民税・法人税・法人事業税から税額控除されます。

- 損金算入(約3割):寄附額の約3割が損金(経費)として算入されます。

※以上を合計すると、寄附額の最大9割の税負担が軽減されます。

この仕組みを、実際の寄附金額を例にしてシミュレーションしてみましょう。

<税負担軽減のシミュレーション>

1,000万円を寄附して、最大軽減されるケースの場合

| 項目 | 税負担軽減 |

|---|---|

| 税額控除(最大約6割) | 最大約600万円 |

| 損金算入(約3割) | 約300万円 |

※以上を合計すると、最大約900万円分の税負担が軽減され、企業の負担は約100万円になります。

【参考】税額控除の上限の考え方

企業版ふるさと納税による税額控除は、法人住民税・法人税・法人事業税それぞれの税制上の上限の範囲内で行われます。税額控除には、寄附額を基準とした上限と、法人税額等を基準とした上限の2種類があります。

<寄附額を基準にした上限>

| 項目 | 控除上限割合 | 1,000万円寄附の場合の上限 |

|---|---|---|

| 法人住民税 | 40% | 400万円 |

| 法人税 | 10% | 100万円 |

| 法人事業税 | 20% | 200万円 |

| 合計の上限 | 60% | 600万円 |

<法人税額等を基準にした上限>

| 項目 | 税目ごとの控除上限 |

|---|---|

| 法人住民税 | 法人税割額の20% |

| 法人税 | 法人税額の5% |

| 法人事業税 | 法人事業税額の20% |

企業版ふるさと納税の控除はこの税額からの控除のため、納める税額が少ない場合には最大額の控除を受けられないことになります。

企業版ふるさと納税のメリット・デメリット

企業版ふるさと納税のメリット

多くの企業が企業版ふるさと納税の制度を利用しているのは、以下のようなメリットがあるためです。

- 税負担の軽減を図りながら、地方創生に貢献できる

- SDGsやESG、CSRの取り組みにつながる

- 地方創生事業をサポートできる

- 官民連携のきっかけづくりができる

また、寄附を行った企業名が地方公共団体のホームページなどで紹介されており、企業のブランドイメージ向上につながっているケースもあります。

企業版ふるさと納税のデメリット

企業版ふるさと納税をするうえで、注意したいポイントもあります。詳しく解説しますので、正しい情報を理解しておきましょう。

- 一時的に資金が出ていく

- 本社が所在する地方公共団体への寄附は対象外になる

- 税負担軽減には上限がある

一時的に資金が出ていく

企業版ふるさと納税は、いったん自己負担で寄附を行い、後日、法人税申告によって税負担軽減が反映される仕組みです。そのため、寄附時点では一時的にキャッシュアウトが発生します。

本社が所在する地方公共団体への寄附は対象外になる

本社が所在する地方公共団体に寄附をした場合、企業版ふるさと納税の税額負担軽減の対象にはなりません。

ただし、上述の大阪府泉佐野市の「こども食堂支援事業」のように、間接的に本社所在地の地域へ貢献できるケースがあります。

税負担軽減には上限がある

企業版ふるさと納税には最大約9割の税負担軽減がありますが、税額控除には上限があるため、企業の税額等によっては9割に満たない場合があります。詳しく確認したい場合は、税理士等に相談することをおすすめします。

企業版ふるさと納税が向いている企業・向いていない企業

上述の通り、企業版ふるさと納税にはメリット・デメリットがあります。そのため、自社に合っているかどうかが気になっている方もいるのではないでしょうか。

そこで、企業版ふるさと納税がどのような企業に向いているのかを解説します。

企業版ふるさと納税が向いている企業

- 法人税、法人住民税、法人事業税を納めている

- 税額控除の上限の範囲内で寄附をしている

- 寄附金を一旦負担してもキャッシュフローに影響しない

- SDGsやESG、CSRなどの取り組みをしている

企業版ふるさと納税が向いていない企業

- 法人住民税を均等割しか納めておらず、税額控除の対象となる税額がない

- 寄附金の一時負担がキャッシュフローに影響する

まとめ

この記事では、企業版ふるさと納税について解説しました。

- 企業版ふるさと納税とは?いつまで延長された?

- 企業版ふるさと納税と個人版の違い

- 企業版ふるさと納税の対象事業

- 企業版ふるさと納税の税負担軽減の仕組み

- 企業版ふるさと納税のメリット・デメリット

- 企業版ふるさと納税が向いている企業・向いていない企業

企業版ふるさと納税は、企業の税負担軽減と地方創生への貢献を両立できる制度です。関心をお持ちの企業様は、ぜひお気軽にお問い合わせください。

▶︎ お問い合わせフォーム