10.13

ふるさと納税はいつの年収で計算する?確認方法と源泉徴収票の正しい見方も解説

ふるさと納税をする際に、いつの年収で計算するのか、今年の年収なのか去年の年収なのか、どうすると正確に計算できるのかと迷うことはないでしょうか。

ふるさと納税で自治体に寄附をすると、寄附金額から2,000円を引いた金額が税金から控除され、さらに自治体から返礼品がもらえます。ただし、寄附できる金額には上限があるため、自分がいくらまで寄附できるのかを正しく確認できる方法を知っておきましょう。

この記事では、ふるさと納税のための年収の確認方法や源泉徴収票の正しい見方をわかりやすく解説します。これからふるさと納税を始める方も、すでに利用している方も、ぜひ参考にしてください。

ふるさと納税はいつの年収で計算する?今年の年収?去年の年収?

ふるさと納税の控除額は、その年の1月1日から12月31日までの年収で計算します。たとえば、2025年にふるさと納税を行う場合は、2025年の年収で計算します。前年の年収ではないので、注意しましょう。

また、ここでいう年収とは、その年に課税される所得のことを指します。会社員の場合は、1月から12月までに受け取った給与や賞与の合計額から社会保険料や扶養控除、住宅ローン控除などをマイナスした金額です。

残業代などがあって年末まで年収が決まらない場合は、予想額で限度額を計算して寄附を進めていき、12月末に年収が確定してから最後の寄附をするというやり方もおすすめです。12月末に1年分まとめて寄附をするという方法もあります。

ふるさと納税の「年収」には何が含まれる?

給与明細を見ると、基本給やボーナスのほかに、時間外手当や通勤手当、家賃手当などさまざまな金額が記載されています。そのため、ふるさと納税の計算にはどの金額を使えばよいのかわからなくなってしまうことも多いのではないでしょうか。

そこで、給与明細の項目一つひとつについて、ふるさと納税の「年収」に含まれるもの、含まれないものを整理して紹介します。

ふるさと納税の「年収」に含まれるもの

ふるさと納税の年収には、課税対象となる収入が含まれます。たとえば、以下の収入はすべて年収に含まれます。

- 給与(基本給・本給)

- 賞与(ボーナス)

- 時間外手当(残業代)

- 休日出勤手当

- 深夜手当

- 住宅手当

- 資格手当

ふるさと納税の「年収」に含まれないもの

給与と一緒に振り込まれる金額の中には、課税対象ではないものも含まれています。たとえば、以下のものは課税対象外のため、年収には含まれません。

- 通勤交通費

- 経費(精算)

- 祝い金、出産・結婚特別手当

- 慶弔見舞金

- 出張旅費などの実費精算

- 特別功労金

ふるさと納税で使う年収は、課税の対象になる収入が基準になります。そのため、交通費のように非課税で支給されるものや、実費精算、祝い金などは年収に含まれません。

ふるさと納税のための「年収」の確認方法

ふるさと納税でいくらまで寄附できるのかを調べるために、まず自分の年収を正しく把握しましょう。ここでは、会社員で確定申告のない方と、自営業・フリーランス・確定申告がある方それぞれの場合に分けて、年収と課税所得の確認方法をご紹介します。

会社員で、確定申告をしない方の「年収」確認方法

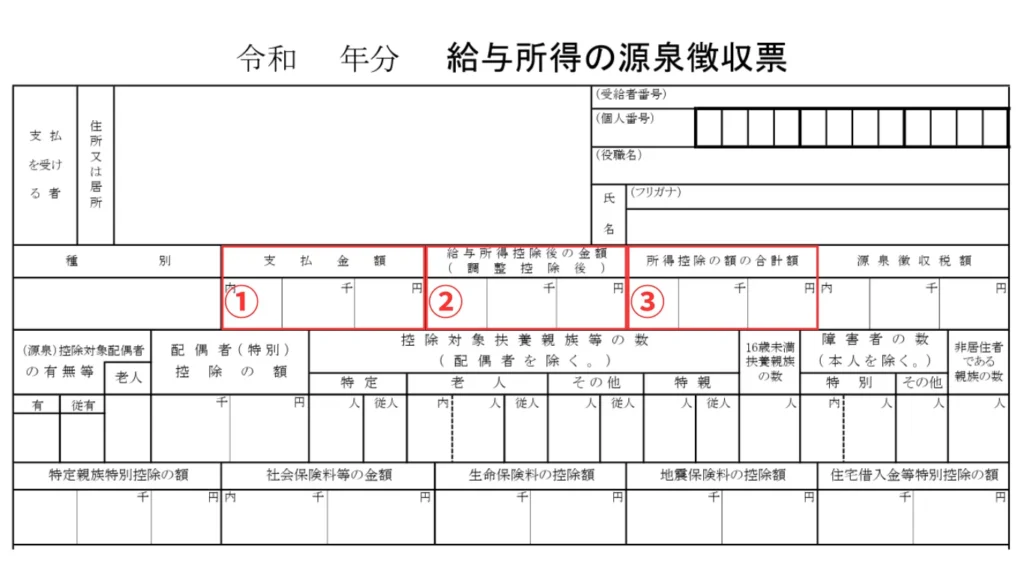

会社員で確定申告をしない場合、その年の正確な年収は、年末調整後に会社から受け取る源泉徴収票で確認できます。源泉徴収票の「支払金額」に記載されている金額が、その年の年収です。

源泉徴収票の見方もあわせて確認しておきましょう。

<源泉徴収票の見方>

- 年収

ふるさと納税の年収は、源泉徴収票の①支払金額にあたります。

シミュレーターを利用する場合も、年収欄には①支払金額を転記しましょう。なお、ここでいう年収とは、基本給(月給)やボーナス、各種手当など会社から支払われるすべての金額が合算されたもので、税金や社会保険料などが引かれる前の金額(額面)のことを指します。

早見表に書かれている給与収入も、この年収にあたります。

- 課税所得

ふるさと納税の控除上限額は、課税所得を基にして算出されます。課税所得とは、税金の計算をする際の対象となる所得のことで、源泉徴収票では

②給与所得控除後の金額 – ③所得控除の額の合計額

の金額が該当します。

シミュレーターでは、②給与所得控除後の金額と③所得控除の額の合計額をそれぞれ入力する場合や、課税所得を計算して入力する場合があります。

なお、組織によっては源泉徴収票が手元に届くのが年明けになってしまうこともあるかもしれません。その場合は、給与明細やボーナス明細を参考にして、年間の収入を予測しましょう。

自営業やフリーランス、確定申告をする方の「年収」確認方法

自営業やフリーランス、または会社員で確定申告を行う場合、その年の正確な年収は翌年の確定申告によって決まります。

しかし、確定申告は寄附をした翌年に行うため、ふるさと納税をする時点では年収がまだ確定していないことが多いでしょう。そのため、前年の確定申告書を参考にしながら予測するのが現実的です。

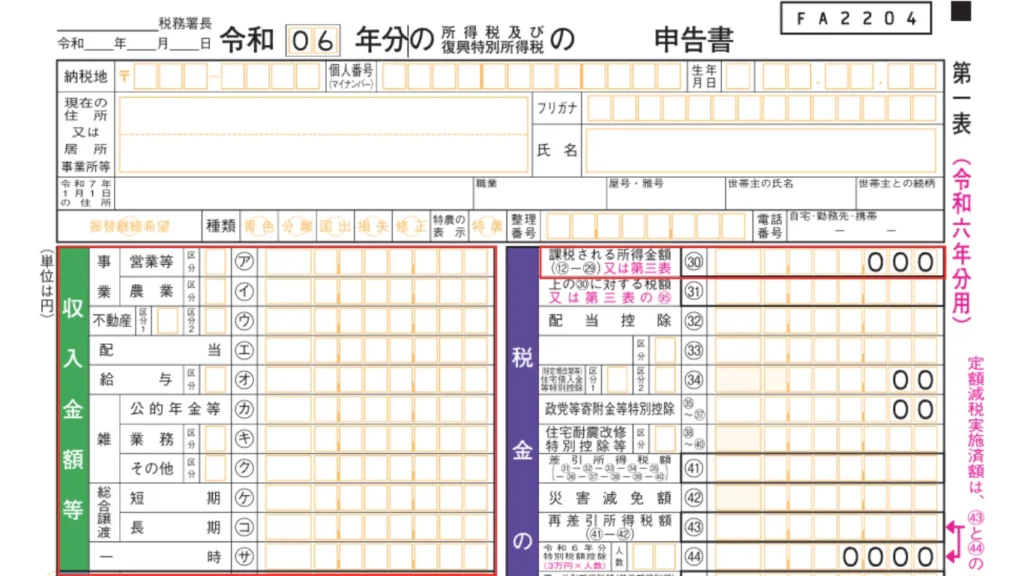

<確定申告書の見方>

- 年収

確定申告をする方がシミュレーターを利用する場合、年収欄には、確定申告書第一表の左側にある「収入金額等」(ア〜サ)の合計金額を転記します。

ここでいう年収とは、給与に加え、事業売上などのすべての収入の合計額を指します。早見表に書かれている給与収入も、「収入金額等」(ア〜サ)の合計金額が該当します。

昨年の年収と金額が変わる場合は、該当箇所を修正して合計すれば、今年のおおよその年収を把握できるでしょう。

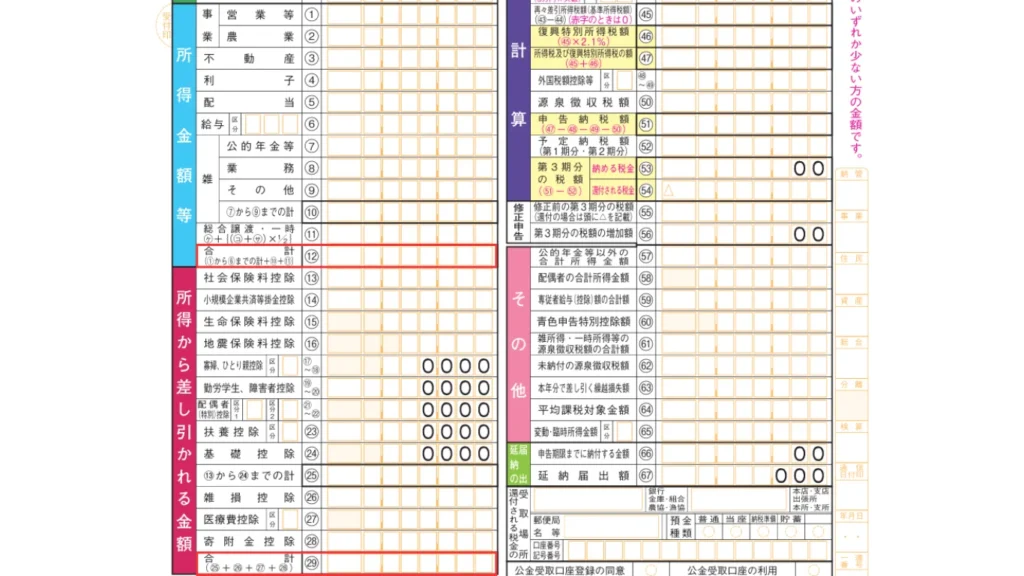

- 課税所得

課税所得は、確定申告書第一表の右側に「課税される所得金額」(30)として記載されています。e-Taxを利用している場合は、必要事項を入力すると自動的に算出されます。

なお、今年の課税所得を知りたい場合は、確定申告書第一票を埋めて、

(12)所得金額等の合計 -(29)所得から差し引かれる金額の合計

を計算すれば算出できます。

ふるさと納税でいくら寄附できる?年収から調べる方法

続いて、ふるさと納税で実際にいくらまで寄附できるのかを調べる方法を紹介します。大きく分けると、2つの方法があります。

早見表を参照する

シミュレーションを利用する

ふるさと納税の早見表を参照する

年収と家族構成がわかれば、ふるさと納税で寄附できるおおよその金額を確認できます。以下のページに早見表を用意していますので、ぜひご活用ください。

ただし、早見表に載っているのはあくまでも目安の金額です。たとえば、医療費控除や住宅ローン控除などの控除がある場合は金額が変わりますので、その点に注意して利用してください。

ふるさと納税シミュレーターを利用する

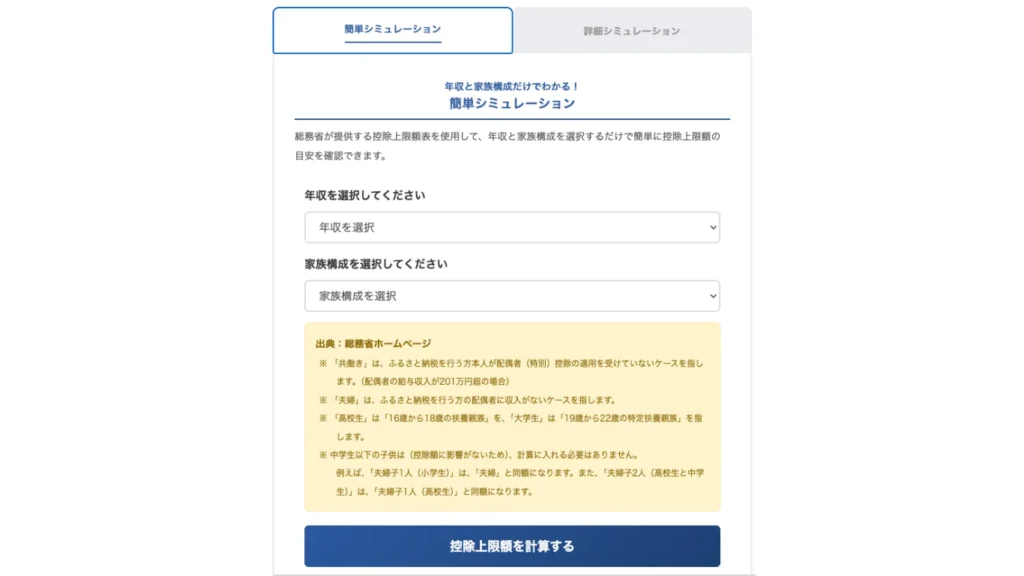

ふるさと納税のシミュレーターは、自治体のふるさと納税サイトや、ふるさと納税ポータルサイトなどに用意されています。

控除上限額シミュレーション

シミュレーターには、多くの場合、簡易シミュレーションと詳細シミュレーションが用意されています。簡易シミュレーションに年収と家族構成を入力すると、目安の金額が確認できます。

より正確に確認したい場合は、詳細シミュレーションの利用をおすすめします。

年収確定前に寄附するなら?上手なふるさと納税のコツ

ボーナスや残業手当、医療費などに変動があるため、年末にならないと年収が確定しない方も多いのではないでしょうか。

多く寄附をしてしまって上限額を超える心配がある場合は、以下の方法で進めると安心です。年末にならないと年収が確定しない方向けに、ふるさと納税のコツを3つ紹介します。

余裕を持たせた金額にする

医療費控除や住宅ローン控除など確認しておく

複数回に分けて寄附をする

余裕を持たせた寄附金額にする

ふるさと納税は、多く寄附するほどお得な制度です。

しかし、年収が確定する前から高額寄附をしてしまうと、その後の収入や控除の変動によって上限額を超えてしまう可能性があるので注意しましょう。

年の途中で寄附をする場合は、確実に見込める金額にとどめておき、最終的には年末に年収が確定した段階で残りの寄附を行うとよいでしょう。

医療費控除や住宅ローン控除の有無を確認して寄附額を決める

医療費控除や住宅ローン控除などの控除があると、寄附できる金額が変わります。控除が増えると課税所得が減るため、寄附できる金額が下がる可能性が高いです。

そのため、控除が確定する前に寄附をしてしまうと、自分の上限額を上回ってしまうのが心配という方も多いでしょう。医療費が増えそうな年や住宅を購入する予定がある場合は、損をしないために、控除が確定してから寄附を行うと確実です。

複数回に分けて寄附をする

ふるさと納税の寄附は、複数回に分けて行うことができます。様子を見ながら少額ずつ寄附を進めていき、最終的に上限額まで寄附するようにすれば、リスクを減らしながら最大限の控除を受けることができます。

ただし、ワンストップ特例制度を利用する場合は、1年間の寄付先が5自治体以下という制限がある点に注意しましょう。なお、同じ自治体には複数回寄附しても1自治体としてカウントされるので、同じ自治体にまとめるようにしておくと安心です。

ふるさと納税の「年収」は、世帯年収?個人年収?

ふるさと納税で基準となる「年収」は、世帯全体ではなく寄附をする本人の年収です。税金は個人の収入に応じて計算されるため、ふるさと納税も一人ずつ行う形になります。

たとえば夫婦共働きの場合、夫と妻はそれぞれ自分の年収をもとに寄附額を考えることになります。世帯で合算して寄附額を出すのではなく、個人ごとにシミュレーションするのが正しい方法です。

また、寄附をクレジットカードで決済する場合は、寄附者本人名義のカードを利用するのが原則です。たとえば妻が夫名義のカードで寄附した場合、妻の寄附としては扱われない点に気をつけておきましょう。

まとめ

この記事では、ふるさと納税の基準となる年収について、そして年収が確定していない時期の寄附の進め方について紹介しました。

- ふるさと納税はいつの年収で計算する?今年の年収?去年の年収?

- ふるさと納税のための「年収」の確認方法

- ふるさと納税でいくら寄附できる?年収から調べる方法

- 年収確定前に寄附するなら?上手なふるさと納税のコツ

- ふるさと納税の「年収」は、世帯年収?個人年収?

ふるさと納税には、自治体に寄附をすることで、返礼品として自分が選んだ地場産品がもらえるというメリットがあります。返礼品には、お肉や野菜、お酒、日用品など、日常で多く使用するものから、高級品、旅行や体験など多様な返礼品が用意されているので、きっとあなたが欲しいものが見つかるでしょう。

年収が確定しないために年末にまとめて寄附をする場合や、今すぐ欲しいものが見つからない場合は、寄附をしてポイントを獲得し、翌年以降にポイントと返礼品を交換する方法もあります。

また、有効期間の長い旅行券やホテル利用券などもあるので、まだ予定が決まっていない方にもおすすめです。

ふるさと納税にはさまざまなタイプの返礼品が用意されているので、ぜひ自分に合ったものを探してみてください。さと納税を始めてみませんか。